Skrytá zbraň Fedu – analýza

13 min readPovíme si o obtížných volbách Fedu a nástroji, který používají k nepřímému vstřikování likvidity na trh.

Pan Arthur Hayes (legendární spoluzakladatel BitMEX) v nedávném článku poznamenal, že trhy řídí množství dolarů, nikoli směnný kurz nebo náklady na dolarové půjčky. To mi vnuklo myšlenku, jejíž vývoj mě logicky přivedl k tématu nástrojů, které FED používá k nepřímému vstřikování likvidity do trhu, a také k důsledkům takových injekcí. Je také důležité, aby to zůstalo hlavním nástrojem pro řízení ekonomiky mezi skálou a tvrdým místem, kdy alternativní cesty vypadají jako minová pole.

Jak uvidíme níže, mise Fedu je doslova nemožná. Nemluvě o tom, že čas běží. Tento text píšu, když do projevu Jeroma Powella (předsedy Fedu) na konferenci Jackson Hole v pátek 26. srpna zbývá ještě den a trhy jsou v nejistotě, ale spíše očekávají, že Fed bude pokračovat ve své tvrdé politice. Budete to číst po konferenci a pravděpodobně v situaci větší srozumitelnosti. To se však bavíme o mnohem dlouhodobějších trendech.

Vraťme se k tomu, o čem psal pan Hayes v „Teach Me Daddy“ ( originál )… Mluvil o tom, že na počtu dolarů v oběhu záleží mnohem více než na ceně těchto dolarů. Jednoduchý příklad: řekněme, že je v místnosti pět lidí, koupí 10 NFT a každý má 100 USD. Trh si za tyto NFT najde nějakou cenu, která bude limitována mimo jiné i počtem dolarů v místnosti. Pokud do místnosti přidáte více dolarů, ceny NFT porostou. Tento druh kauzálního vztahu funguje velmi přímo.

Inflační rovnice P = (MV)/Q, odvozená ze základní rovnice kvantitativní teorie peněz:

MV=PQ

kde:

M = peněžní zásoba;

V = rychlost oběhu peněžní zásoby;

P = cenová hladina;

Q = počet transakcí se zbožím a službami.

Proměnná M zde označuje počet dolarů v oběhu, a když se zvýší, pak, když jsou všechny ostatní věci stejné, rostou ceny (P). Počet dolarů je nepřímo úměrný hodnotě peněz.

Vysvětlení hodnoty peněz je mírně odlišné, protože je také ovlivněna produktivitou. Půjčíte si například peníze, abyste vydělali více… A čím vyšší jsou náklady na půjčku, tím více potřebujete vydělat. Jak jinak splatíte původní půjčku? Lidé v naší pomyslné „vakuové“ místnosti, kteří nakupují a prodávají NFT, by mohli tento kredit použít k vytvoření obchodní platformy pro usnadnění transakcí nebo možná k vývoji nějakého druhu příslušenství, které by bylo možné prodat držitelům NFT.

To je důvod, proč v naší diskusi o likviditě Fedu můžeme nechat diskusi o hodnotě peněz na jindy a zaměřit se na proměnnou M (množství peněz) a na to, jak ovlivňuje ceny aktiv.

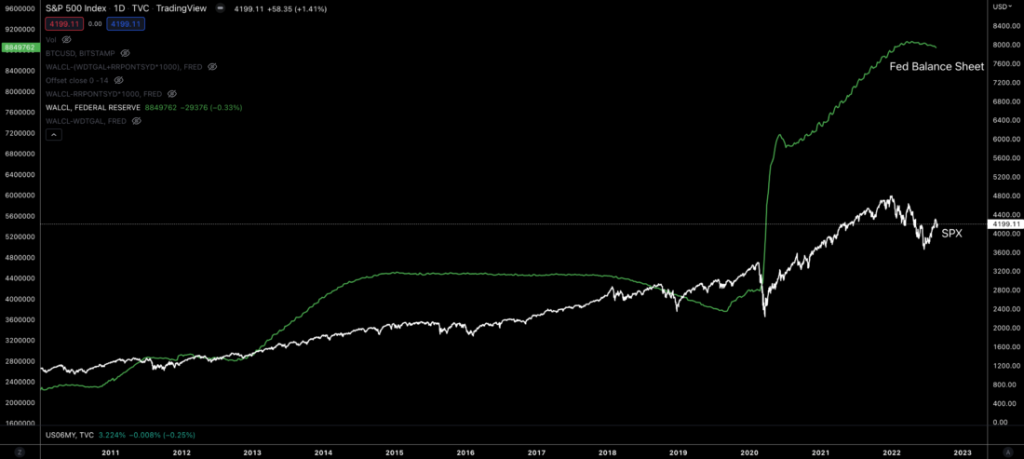

S tím mimo, podívejme se nyní na graf likvidity Fedu. Pro ty, kteří nečetli Hayesův článek, Arthur ukázal graf, který slouží jako ukazatel množství peněz spojených s Fedem na trhu. Ale pojďme postupně. Tímto způsobem můžeme lépe pochopit, proč to funguje jako tržní likvidita… a proč marže Fedu skutečně dochází.

Pro začátek je zde graf rozvahy americké centrální banky (zelená křivka) versus S&P500. Tato zelená linie je v podstatě horní linií likvidity Fedu, která obecně ovlivňuje cenu aktiv.

Pokud se blíže podíváme na to, co tvoří tuto rozvahu, uvidíme, že její část je ve skutečnosti účtem státní pokladny USA. Jak tedy Ministerstvo financí vydává nové dluhopisy s různou splatností, od 1 měsíce do 30 let, zůstatek tohoto účtu roste.

Je to druh spořicího účtu, který lze použít k financování výdajů nebo legislativních iniciativ určených k podpoře ekonomického růstu – teoreticky.

Modrá čára v grafu níže je rozvaha Fedu minus tento zvláštní fond státní pokladny. Nebo jinými slovy, zůstatek účtu Ministerstva financí lze znázornit jako oblast mezi zelenou a modrou křivkou.

Následuje neprůhlednější část finančního systému. Jedná se o reverzní repo trh (RRP). Velmi velké banky zde mají přes noc přístup k nejbezpečnějšímu zajištění na trhu.

Pokud jste velká instituce s kapitálem 100 miliard USD a přístupem k RRP, pak můžete získat malý výnos tím, že předáte hotovostní kapitál Fedu a na oplátku obdržíte spolehlivý kolaterál ve formě státních dluhopisů USA (treasuries).

Jinými slovy, plocha mezi zelenou a žlutou čárou je celkový kapitál v RRP.

Odečtením účtu státní pokladny a kapitálu drženého v RRP od celkového zůstatku Fedu v podstatě dojdeme k součtu „čistého“ zůstatku Fedu.

Tady je to, jak to vypadá…

Tím ale nekončíme. Pojďme se ponořit trochu hlouběji, protože nám to umožní lépe porozumět bitvě, kterou vede Fed.

První otázkou, kterou je třeba se zabývat, je, jak tento účet státní pokladny a zůstatek RRP generují příliv kapitálu na finanční trhy? Nebo jednodušeji, jak zvyšují množství peněz na trhu?

Za prvé, pouze několik největších institucí a dalších vybraných zasvěcených osob má přístup k reverznímu repo trhu Fedu. Zbytek, který má v rozvaze hotovost a potřebuje na ní získat nějaký zisk, jsou nuceny hledat další nejlepší nástroj – krátkodobé dluhopisy. Z nich jsou nejlepší zpravidla měsíční dluhopisy. Proč? Nikdo nechce držet dlouhodobý dluh tváří v tvář rostoucím sazbám. Pokud můžete příští měsíc uvolnit nějaké peníze, abyste mohli získat vyšší výnos, je to ideální. To je důvod, proč dlouhodobé státní dluhopisy při růstu sazeb obvykle nerostou.

Takže kapitál, který není dostatečně privilegovaný na přístup k RRP, je nucen hledat další nejlepší příležitost. Tento vztah je důležité pochopit. Abychom se na to podívali trochu více, podívejme se na vztah mezi množstvím kapitálu v RRP a 1-měsíčními dluhopisy.

Fialová křivka ve spodní části níže uvedeného grafu je graf výnosů státních dluhopisů za 1 měsíc. Zelená čára, ke které konverguje, je sazba RRP. Když se tyto linie sblíží, kapitál začne proudit do RRP. A krátce poté, co zelená čára (sazba RRP) začala stoupat, se hotovost začala hrnout do Fedu v plné síle, protože banky toužily po nejbezpečnějším dostupném výnosu. Fed se také snažil zbavit části této přebytečné likvidity.

V 1. a 2. čtvrtletí letošního roku jsme pak viděli další vlnu přílivu kapitálu RRP, když sazba RRP vzrostla nad výnos 1měsíčního dluhu.

To je důležité si uvědomit, protože měsíční výnos byl záporný. A aby tomu zabránil, zasáhl Fed a spolykal téměř bilion dolarů v poptávce. Toto snížení poptávky přispělo ke zvýšení sazby na 1měsíční dluh.

Tato absorpce poptávky však netrvala věčně. Jak již bylo řečeno, nezdá se, že by RRP docházela hotovost. V rozvahách komerčních bank je 3,5 bilionu dolarů. Což naznačuje, že Fed pravděpodobně odepře bankéřům přístup k RRP.

Proč to potřebují? Takové odmítnutí vede k tomu, že kapitál, který hledá nejspolehlivější výnos, spustí dominový efekt. Bez přístupu k RRP je tento kapitál nasměrován do 1měsíčních dluhopisů.

Tento prudký nárůst poptávky po státních dluhopisech opět vede k poklesu výnosu – nyní pod sazbu RRP. Pokud by Fed neodmítl bankéře, pak by sazba 1měsíčního dluhupisu tolik neklesla.

Vývoj této dynamiky je uveden níže. Zaznamenal jsem období, kdy byl výnos 1-měsíc. Dluhopisy byly pod reverzní repo sazbou.

Toto nasazení na trhu vytváří jakýsi kaskádový efekt pro hotovostní kapitál. Kapitál zbavený přístupu k RRP je nucen hledat další nejlepší možnost – dále na rizikové křivce. Část kapitálu dříve umístěného v 1měsíčních státních pokladnách může být naopak vytlačena do podnikového dluhu s maximálním ratingem. Kapitál, který byl dříve směrován do podnikového dluhu, by se mohl také posunout o stupeň níže, pokud jde o úvěrové riziko. Také ti, kteří investují do blue-chip akcií, které vyplácejí solidní dividendy, se mohou na rizikové křivce posunout o stupínek dolů na jiné akcie.

A v tomto procesu se likvidita zvyšuje, prochází trhy … včetně trhu s krypto aktivy. To je částečně důvod, proč se kryptotrh, akcie, index dolarové měny a zřejmě většina finančního systému pohybují synchronizovaně. Rozhodující roli hraje počet dolarů na trhu.

Než budeme pokračovat, shrňme si stručně mezivýsledky. Fed může dodat likviditu na trhy omezením přístupu bankéřů k reverzním repo operacím. To zvyšuje poptávku po další nejlepší formě zajištění, státních dluhopisech, což zase snižuje jejich výnosy. Když se přílivy na kapitálové trhy zvýší omezením jejich přístupu k reverzním repo operacím, spustí tyto toky redistribuční kaskádu dolů po rizikové křivce. Kupující, kteří jsou nuceni opustit známý nástroj, hledají další nejlepší alternativu a pohybují se po rizikové křivce dolů.

Čistá likvidita Fedu – fialová čára v grafu níže – nám pomáhá pochopit, kdy na trh vstupuje více dolarů.

A dostáváme se k tomu, co považuji za tikající bombu a klíčový aspekt, který bude muset brzy vstoupit do hry.

Čas běží

Níže uvedený graf ukazuje výnos všech státních dluhopisů se splatností od 3 měsíců do 30 let a sazbu federálních fondů (bílá čára dole). Aby byla tato dynamika korelována s pohyby trhu, byl nahoře přidán graf indexu Nasdaq.

Než se pustíme do diskuze, podívejte se na graf, protože toto je jeden z mých oblíbených grafů pro orientaci v makro tržních cyklech.

První věc, které byste měli věnovat pozornost, jsou oblasti označené bílými kruhy. To jsou okamžiky, kdy se výnosy dluhopisů s různou splatností vzájemně překrývají. To znamená, že během těchto období 1leté americké státní dluhopisy nabízejí stejný výnos jako 10leté a dokonce 30leté. Intuitivně to nedává smysl, a proto je to zpravidla signál stresu na trhu. A pro případ, že by vám to uniklo, signál tam stále je.

Když se podíváme zpět do historie, třikrát ze čtyř případů, kdy se to stalo, trhy dosáhly historických maxim v relativně krátkém čase.

Ale tady jde o to…

Ceny nemohou jít výš. Doslova narazili na strop. To znamená, že pokud Fed bude nadále zvyšovat sazby A bude chtít, aby výnosy státních dluhopisů vzrostly, pak vláda bude muset vydat mnohem více dluhopisů… nebo FED bude muset zvýšit sazby RRP, aby snížil poptávku po státních dluhopisech.

A právě zde nastávají problémy, protože vláda už nyní hodně utrácí na dluhovou službu a zde nelze v dohledné době očekávat zlepšení, zvláště s rostoucími sazbami.

Pro kontext si někdo nedávno vzpomněl na citát Luka Gromaina (který toto pozorování získal od Rogoffa a Reinharta): „Od roku 1991 všech 18 ostatních vlád s rozpočtovými deficity přesahujícími 11 % HDP a poměrem dluhu k HDP přesahujícím 110 % nesplácelo alespoň dva roky.“

V USA tento poměr přesahuje 120 %, a pokud se sazba zvýší o dalších 75 bp, pak bude schodek asi 11 % HDP.

Pro mě to znamená, že zbývá ještě 25-50 bp. Cokoli vyššího by znamenalo, že si Fed zahrává s ohněm.

To nám říká, že Fedu dochází čas na uvolnění bilionů dolarů likvidity RRP a nemůže to jen tak nechat. A pokud uvolní likviditu, budou výnosy ještě více zdeformovány.

Kam tedy dají ty biliony dolarů likvidity? Zde zjišťujeme, že na tuto otázku neexistuje dobrá odpověď.

Americká vláda se stává neudržitelnou z hlediska dluhového zatížení. Vydání více dluhopisů k absorbování kapitálu tedy není tou nejlepší možností. Jeho uvolnění na trh by způsobilo vertikální růst cen aktiv, což je v rozporu s Powellovými pokusy uklidnit trhy v boji s inflací… Nemluvě o tom, že by to srazilo výnosy a zmařilo cíl zvýšit sazby.

Co teď?

Jednou z myšlenek ležících na povrchu je nákup externího dluhu. To by pomohlo snížit vysokou cenu dolaru vůči ostatním měnám a komoditám. A v tom je ten problém. Fed nechce zvyšovat ceny komodit, protože bojuje s inflací. To je v rozporu s vnitropolitickými problémy.

Nemluvě o tom, že to povede ke zvýšení ceny zlata. A možná to poslední, co USA chtějí, jsou výhody pro svého zapřisáhlého nepřítele, Rusko, protože jeho měna je nyní ještě pevněji navázána na ceny komodit.

Text je však již poměrně dlouhý a takové rozptýlení do sfér globální politiky je také jasným znamením, že je asi čas to zabalit.

Čas se krátí a Fed si musí vybrat menší zlo.

PS Malá poznámka stranou. Můj odhad je, že USA zamíří na Japonsko a Evropu, jak mnozí očekávají. Důvodem je, že Spojeným státům docházejí příležitosti na globální mezinárodní scéně. Navíc začali na Tchaj-wan posílat další vládní úředníky, což v Číně vyvolalo obavy. Nemluvě o miliardách dolarů posílaných Ukrajině na nákup zbraní.

Nevypadá to, že by se Spojené státy chystaly ustoupit. Proč? Myslím, že je to částečně způsobeno vyčerpáním zdrojů Fedu. Navíc vytváření politických spojenců se v jejich očích může zdát moudré v případě, že hledají válku jako východisko z tohoto finančního chaosu.

Pokud USA skutečně začnou nakupovat zahraniční dluhy, povede to s největší pravděpodobností k poklesu dolaru a růstu cen aktiv. Ale čas ukáže.

- Co je Bitcoin Cash (BCH), cenová predikce 2024 – 2030 a proč do něj investovat - 26 července, 2024

- Sandbox uvádí Rise of the Memecoins Event - 25 července, 2024

- Predikce ceny ETH: Ethereum ETF posunou cenu „na nové historické maximum do 4. čtvrtletí“! Jak vysoko může ETH nyní jít a jak se vedlo ETF první den obchodování? - 24 července, 2024