Curve Finance – návod

5 min readCurve Finance je swap služba pro výhodnou směnu stablecoinů. Na konci roku 2019 viděl zakladatel Michael Egorov příležitost v DeFi. Pomocí algoritmu AMM (Automated Market Maker) je možné provádět arbitráže mezi různými stablecoiny, s výhodou menšího skluzu a atraktivních úrokových sazeb pro poskytovatele likvidity.

Jak funguje Curve Finance

Na rozdíl od burz, kde se setkává nabídka a poptávka, používá Curve pooly likvidity. Stejně jako v Uniswap je likvidita (tokeny) odměnou pro poskytovatele.

Uniswap má většinu svých likviditních fondů s ETH (nebo spíše WETH). Aby bylo možné převést z USDC na DAI, je nutné převést na ETH. Vzhledem k tomu, že Uniswap účtuje provizi 0,3% za každou výměnu, bude v tomto případě vyplacena dvakrát.

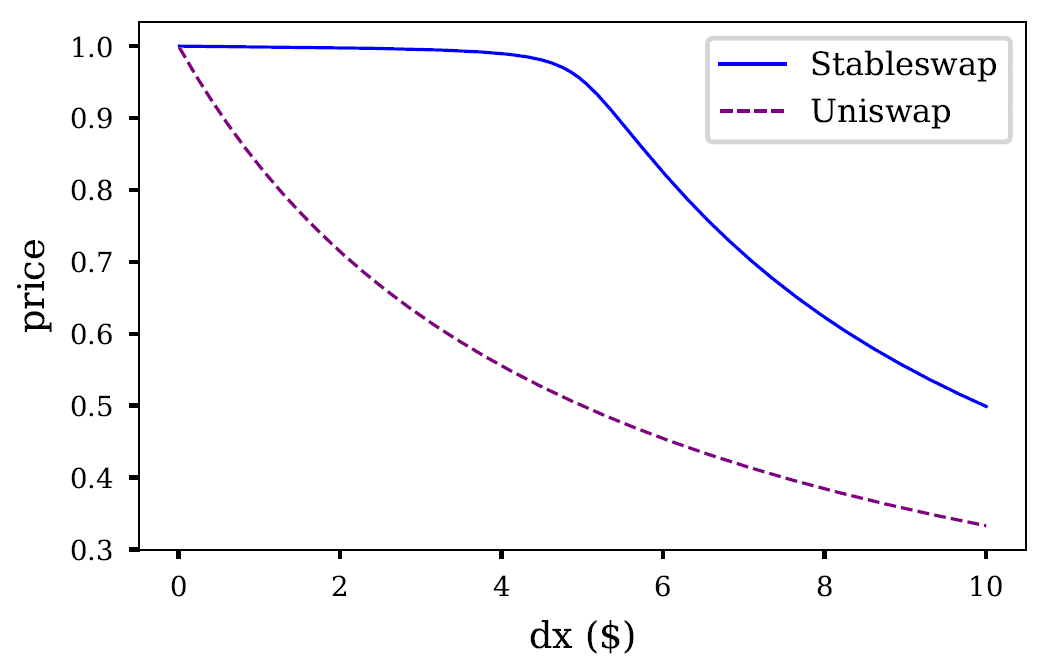

Algoritmus za Curve maximalizuje likviditu a umožňuje menší skluz během konverzí, obvykle 100krát nižší než Uniswap.

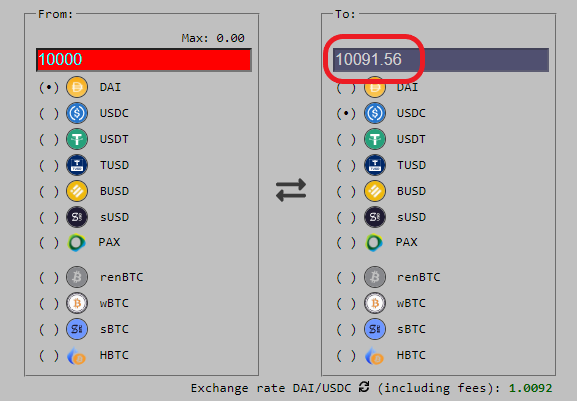

V ukázaném příkladu má swap v Uniswap 10 000 USDC za výsledek 9821 DAI, zatímco stejný swap v Curve vrací 10 091 DAI, což je o 270 více. Zatímco Uniswap je optimalizován pro zajištění likvidity, algoritmus Curve je optimalizován pro zajištění menšího skluzu.

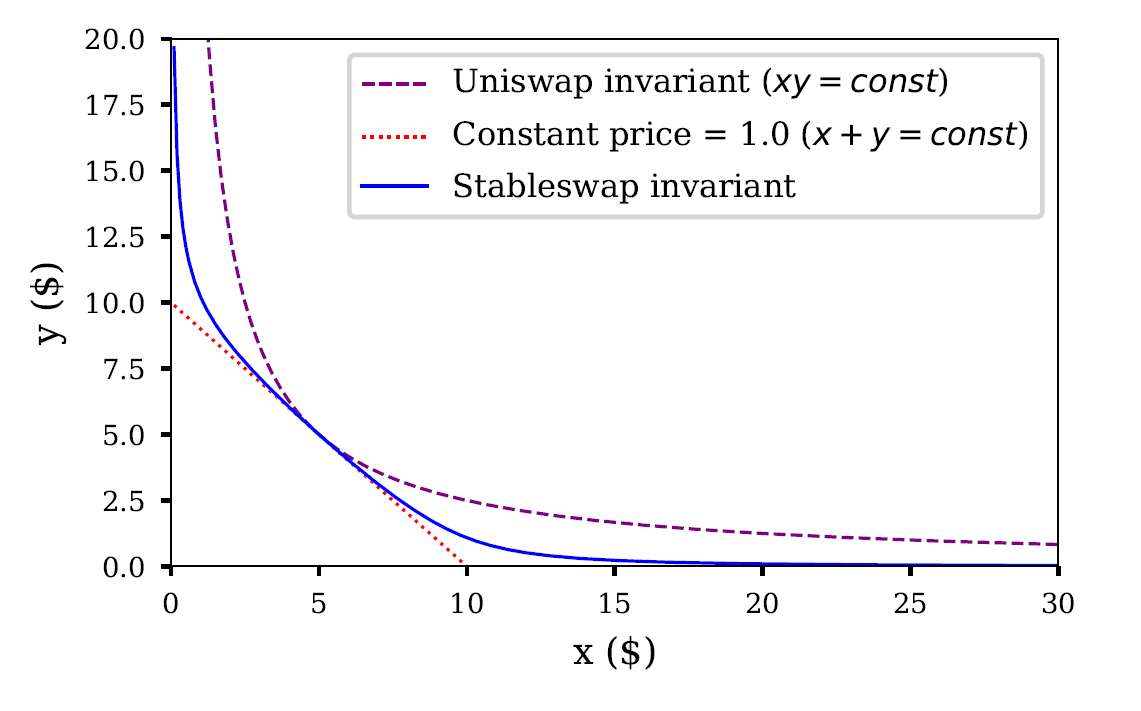

Tento mechanismus ve wgite papeu Curve se nazývá „Stableswap Invariant“ a má mnohem výhodnější křivku ve srovnání s konstantní produktovou formulí používanou společností Uniswap. Je to vždy v určitém rozsahu, jinak by křivka byla horší než křivka Uniswap.

Likviditní pooly Curve

Když uživatel vloží stablecoin do yPool, poolu Curve, je rozdělen mezi každý token podle jeho složení. Procenta se neustále mění v závislosti na burzách, které probíhají na platformě. Vklad 1 000 USDC bude mít za následek 4,91 yDAI, 25,51 yUSDC, 37,76 yUSDT atd.

Tyto tokeny s předponou y jsou tokeny LP (poskytovatel likvidity) Curve. Rozhraní také umožňuje vklad několika stablecoinů současně, v každém případě budou tokeny rozděleny do poolu, jak je popsáno výše.

V případě vkladu tokenů s nízkým procentem do poolu nabízí Curve bonus, který motivuje vklad k lepšímu vyvážení fondu. Při výběru likvidity probíhá opačný proces a je možné zvolit, který stabilní coin bude vybrán. Likviditu je také možné zajistit pomocí cTokenů společnosti Compound (cDAI, cUSDC atd.).

Tokeny LP Curve lze stakovat v DAO, čímž získáte (farmářské) tokeny CRV použité pro správu. Na podporu stakingu, od 19. září bude 50% všech obchodních provizí rozděleno držitelům veCRV, což je token, který se získá uzamčením CRV v DAO Curve.

Podle hlasování v DAO budou provize protokolu použity na nákup CRV na otevřeném trhu a jejich distribuci držitelům veCRV. Alternativně je také možné se rozhodnout stakovat yLP na yEarn, agregátor výnosů, který automaticky přepíná protokoly půjček, a vydělávat tokeny YFI.

To je způsobeno četnými integracemi, které společnost Curve Finance vyvinula od svého vzniku. Platforma byla vytvořena počátkem roku 2020 a díky neustálému vývoji byla velmi úspěšná. Platforma umožňuje uživatelům (a inteligentním kontraktům, jako jsou 1inch, Paraswap a Dex.ag) obchodovat mezi DAI a USDC pomocí přizpůsobeného algoritmu nízkého skluzu a nízké provize navrženého speciálně pro stablecoiny.

Pool likvidity se poskytuje také protokolům Compound a yearn.finance, kde generuje další příjmy pro poskytovatele likvidity. Rovněž je doplněn službami správy aktiv DeFi, jako jsou Zapper, Zerion a InstaDapp, díky nimž je používání Curve ještě jednodušší a dále těží z jeho skladatelnosti. Tento neustálý vývoj vedl k stálému růstu platformy, která má nyní celkovou hodnotu uzamčenou na 1,25 miliardy USD.

Curve Finance během letní euforie DeFi, vydali token řízení CRV. Distribuován na mainnetové síti Ethereum bez oficiálního spuštění se zdá, že někteří uživatelé dokázali využít předtěžených 80 000 CRV. Jako by to nestačilo, jeho zakladatel využil svůj podíl k převzetí kontroly nad 79% hlasovací síly sítě.

To stačilo na vytvoření forku: Swerve Finance. Stejně jako všechny ostatní forky DeFi se i Swerve prezentoval jako 100% komunitně vlastněná verze Curve bez pre-miningu a bez zakladatele. Likvidita společnosti Swerve rostla několik týdnů, ale aniž by skutečně poškodila pool Curve Finance, který je nyní na 2. místě v žebříčku DeFi Pulse.

Možná, že původní protokoly udržují jejich komunity těsnější, než se zdá (viz také Uniswap a SushiSwap). V každém případě je v DeFi vždy vhodné postupovat opatrně. I když společnost Curve prošla několika bezpečnostními audity a jeho kód má 9 měsíců testů, jedná se o DeFi a nebezpečí porušení inteligentní smlouvy platformy nebo rizika související se službami, které využívají výhod skládatelnosti DeFi, je něco, co se stává.

- Co je Pepe, cenové predikce 2024 – 2025 a proč do PEPE investovat - 21 října, 2024

- Nejvýkonnější akcie Indexu S&P 500 v roce 2024 strčí kryptoměny do kapsy - 15 října, 2024

- Nejlepší burzy pro obchodování s bitcoinovými deriváty - 11 října, 2024